פערי תזרים - מדוע בעצם?

- אבי דביר- יועץ פיננסי בכיר

- 16 ביוני 2022

- זמן קריאה 2 דקות

בעלי עסקים נתקלים לעיתים קרובות בפער שבין הרווח כפי שהם מבינים לבין תזרים המזומנים. פער זה ידוע ונובע בשל פערי עיתוי (תזמון) של תנועת המזומן אל תוך העסק ומחוצה לו. תנועה זו נקבעת בין השאר מהסכמים מול לקוחות ומול ספקים, דרישות חוק, החלטות ניהוליות ועוד. להלן דוגמא פשוטה אשר מהותה היא בחינת עסקה אחת במנותק משאר הפעילות והשפעתה על תזרים המזומנים תחת הסכמות משתנות מול הלקוחות והספקים, בנוסף ניתן דגש למעקב על השפעת המע"מ ומועד תשלומו על תזרים המזומנים.

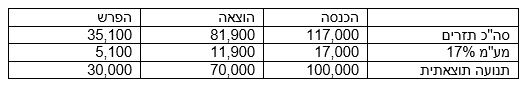

ביום 1.1.16 נחתמה עסקת מכירה ללקוח בסך 100 אלף ₪ ובמקביל נסגרה עסקת רכישה מספק בסך 70 אלף ₪ (לסכומים יש להוסיף מע"מ בשיעור 17%) - ניתן לראות כי צריך להישאר רווח של 30 אלף ₪ - להלן טבלה א': טבלה א'

נבחן כעת שלושה מקרים שונים מבחינת תנאי התשלום והתקבול ואת השלכתם על חשבון הבנק של העסק: מקרה 1 – התשלום והתקבול במזומן: המשמעות היא מימוש הרווח באופן מיידי (בסך 30,000 ₪) ומנגד התחייבות כלפי מע"מ בסך של 5,100 ₪ אשר נמצאים בחשבון העו"ש. כלומר מהעסקה הזו נוצר תזרים חיובי של 35,100 ₪ אשר מתוכם 5,100 ₪ שייכים למע"מ וישולמו ב 15.2.16. מקרה 2 – התקבול במזומן והתשלום יהיה ב 1.3.16: המשמעות היא כניסת כסף באופן מיידי (של 117,000 ₪) ומנגד התחייבות כלפי מע"מ בסך של 5,100 ₪ אשר ישולמו ב 15.2.16 והתחייבות לספק בסך 81,900 ₪ אשר ישולמו ב 1.3.16 ונמצאים בחשבון העו"ש. כעת נבחן את תנועת המזומן במצטבר על ציר הזמן: בתקופה שבין 1.1.16 עד 14.2.16 יש תזרים חיובי של 117 אלף ₪. בתקופה שבין 15.2.16 עד 28.2.16 יש תזרים חיובי של 111.9 אלף ₪. החל מיום 1.3.16 נותר תזרים חיובי של 30 אלף ₪ (מימוש הרווח). מקרה 3 – התקבול ב 1.3.16 והתשלום יהיה במזומן: המשמעות היא יציאת כסף באופן מיידי (של 81,900 ₪) בנוסף התחייבות כלפי מע"מ בסך של 5,100 ₪ אשר ישולמו ב 15.2.16 וחוב של לקוח בסך 117,000 ₪ אשר ישולם ב 1.3.16 . כעת נבחן את תנועת המזומן במצטבר על ציר הזמן: בתקופה שבין 1.1.16 עד 14.2.16 יש תזרים שלילי של 81.9 אלף ₪. בתקופה שבין 15.2.16 עד 28.2.16 יש תזרים שלילי של 87 אלף ₪. החל מיום 1.3.16 יש תזרים חיובי של 30 אלף ₪ (מימוש הרווח). סיכום ביניים לעסקה רווחית (רווח של 30 אלף ₪) יתכנו השלכות שונות על תזרים המזומנים של העסק וכתוצאה מכך על חשבון הבנק של העסק. נרכז את הנתונים בטבלה ב': טבלה ב' – יתרה בבנק לפי תקופות:

ניתן לראות מהטבלה כי אם זו העסקה היחידה בעסק, במקרים 1 ו 2 ניתן להסתדר גם ללא מסגרת אשראי. לעומת זאת במקרה 3 יש צורך באשראי של 87 אלף ₪ (בנקאי או כספי בעלים). יתרה מכך, במקרה 3 יש להוסיף הוצאות בנק עמלה וריבית. שתי הערות חשובות:

אם מדובר בפעילות מחזורית הרי שבמקרה 3 נצטרך אשראי כפול ובמקרה 2 ישנו כסף פנוי שאותו ניתן למנף לפעילות רווחית נוספת - אבל עניינים אלו חייבים להיות בשליטה פיננסית.

את הרווח הנוצר יש לנתב לפי צרכי העסק תוך תיעדוף מוגדר וברור - החזר הלוואות, תשלום מס, משיכות בעלים וכו'.

לסיכום - יש לבחון כל עסקה במישור הרווחיות ובמישור התזרימי. בהינתן שהעסקה הינה רווחית אזי יש לבדוק את ההיתכנות התזרימית. היתכנות תזרימית יכולה להיות תחת האמצעים הקיימים - מסגרת אשראי לדוגמא או באמצעות השגת פתרון מימוני (הלוואה מהבנק, הזרמת בעלים וכו').

תגובות